王喜庆,研究员,享受国务院特殊津贴专家,中国烹饪协会特邀副会长,《舌尖上的中国》顾问,中国国际食学研究所所长,陕西省餐饮业商会名誉会长,中国餐饮文化大师, 多年餐饮实践与研究。

未来庞大的中国市场能否走出有中国特色的香料企业,特别是在花椒这个中国本土香料的大单品上,能否出现具备较强研发实力的中国企业。以下《花椒产业研究报告》为大家带来解读:

青花椒具有长势更快,产量更高等优点,近几年更是得到了大面积的推广,且大多分布在在四川、重庆、云南等省市。

花椒在我国栽培历史悠远长久,早在《诗经》中就有“椒聊之实,繁衍盈升”的描述。在《齐民要术》中,也有花椒栽培的记载。历代文人墨客赞颂“椒浆”“椒酒”“椒房”的诗句和文章也不少。花椒在全国均有分布,但以西北、华北、西南地区较多,重点产于河北、河南、山东、甘肃,尤其甘肃的花椒名列前茅、闻名遐迩。甘肃最有名的主要指武都花椒,“花椒金三角”指洛塘片、三河片、文县的临江片。据历史资料记录,武都县花椒已有3000多年的栽培历史了,历代就被列为贡品进贡。

到了汉代,汉朝人开始以花椒入酒,制作椒酒。每年正月初一,儿孙以椒酒向长者祝寿,是从东汉起流传下来的习俗,如宋代诗人郭印《和元汝功元日感怀》里的“儿童荐椒酒,未饮增长欷”。椒酒制作简单,可以预先将花椒浸润于酒中,也可以将花椒与酒一起端上,现泡现喝。汉代人的生老病死都与花椒有关,“椒酒”用来敬老,而“生”则有“椒房”。

花椒在中国古代独领风骚数千年,然而却在清代逐渐地萎缩,最终退守于西南地区。据相关资料分析,花椒之所以从清代开始步步退守,原因是遇到了更能让人热血沸腾的强劲对手——辣椒。清末,辣椒随海上贸易和大移民而进入中国,最后传入四川。根据《中国古典食谱》记载,元明清三朝,蔬菜类花椒入菜比例一直在10%上下波动,变化并不明显,但禽兽类花椒入菜比例,从明代的59%陡然下降到清代的23%。到清末的时候,花椒入谱比例已经下降到18.9%,而且大多数都被挤压在四川盆地一带,很多地区已经退出辛味版图,转而追求清淡温和的口味。

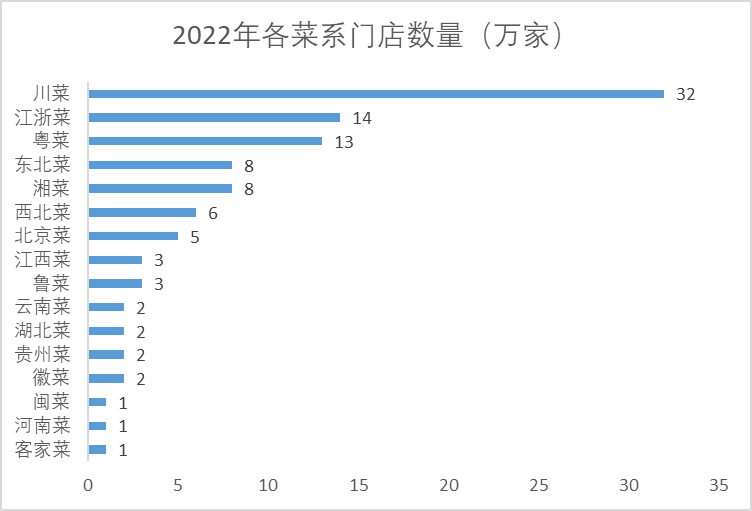

虽然遇到辣椒的强劲挑战,但花椒始终没有被它的忠实爱好者——川渝人所摒弃。从秦汉时起,蜀地就是花椒最重要的产地,当地人的饮食之风素来就“尚滋味,好辛香”。最开始的辛香口感来自花椒和茱萸的作用;清代以后,四川各地也普遍栽种辣椒,川菜里的辣度也因此增加。但与湖南、江西、贵州等地的辣味不同,川菜的辣味是“麻”“辣”交织。花椒的麻味来自其含有的羟基山椒素,一入口腔就刺激神经纤维,产生兴奋和紧张。也就是说,“麻”味既不是一种味觉,也不是触觉,而是神经对于震动的感知。拥抱外来的辣椒,原产中国的花椒因此融合出了一种新型的辣味——“麻辣”。麻辣口味成为之后川菜独树一帜的味型。从20世纪90年代开始,川菜开始流行于各个城市,以花椒为“灵魂”的麻辣滋味传遍全国,也让花椒逐渐回归主流辛香料的地位,成为使用范围最广的一种本土调料。

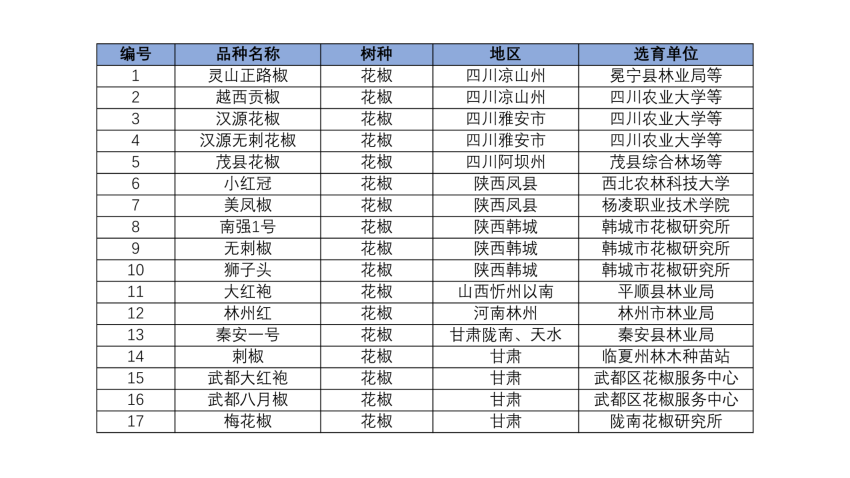

花椒的栽培历史悠远长久,分布广泛,变异复杂。影响花椒种植的地理因素包括海拔、降雨、气温和光照等。根据天水尧森商贸有限公司的统计,我国主要的花椒种植区域包括:

1) 四川:作为我国花椒最大的种植区域,目前全省种植培养面积500万亩左右,其中青花椒有300多万亩。主要的栽培品种有茂汶大红袍、汉源贡椒、南椒、金阳青花椒、藤椒、攀西青花椒、九叶青花椒等。

2) 重庆:是我国早熟青花椒的主产区,其中江津产区的九叶青花椒栽培面积占了重庆的大半壁江山,种植培养面积达50多万亩,花椒栽培以农户自种为主,多散小模式,产量高成本低抗风险能力比较强。先锋镇的杨家店青花椒交易市场,是周边产区青花椒的主要交易场所和青花椒的价格风向标,先锋镇以烘烤、粗选、精选、仓储能力的一体化加工生产能力越来越完善,以江津产区为基点,带动了周边璧山、九龙坡、合川、铜梁、荣昌等地青花椒产业高质量发展,目前重庆总体栽培面积100万亩以上。

3) 云南:截至2020年底,种植培养面积达450万亩左右,干花椒产量87,512.50吨。金沙江流域的昭通、丽江、楚雄3州(市)是云南省花椒产业高质量发展的重要区域,种植培养面积分别为152.31万亩、98.70万亩、69.40万亩,产量分别为42,675.6吨,22,128.8吨、8,600.0吨,其种植培养面积占全省总面积的71.08%,产量占全省总产量的83.88%。其余产区分布在保山、香格里拉、大理等地,昭通三力丰花椒市场是目前云南花椒的主要集散中心。

4) 甘肃:是我国主要的红花椒产区,其中大红袍(伏椒)是全国知名的花椒品种,栽培品种主要有5个,六月椒、八月椒,武都大红袍,刺椒,秦安一号等。整体栽培面积350万亩左右。

5) 陕西:大致上可以分为宝鸡的伏椒产区和韩城大红袍花椒品种产品。韩城市花椒种植培养面积始终稳定在55万亩,4000万株左右,2022年全市花椒产量3500万公斤,主要的栽培品种“无刺椒”、“狮子头”、“南强一号”、“早红椒”、“黄盖”等5个品种。

6) 其他省份:山东省花椒栽培面积达45万亩,大多分布在在莱芜、山亭等地。湖北的宜昌有部分青花椒种植区。湖南的益阳有部分青花椒种植区。青海的海东市循化撒拉族自治县有部分青红花椒种植培养面积。广西的那坡县、东兰县、河池、平乐等地有部分青花椒基地和当地花椒品种。

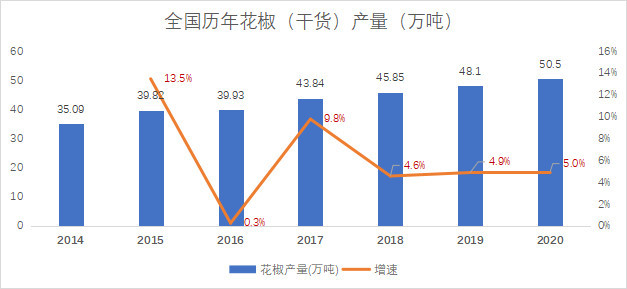

从2014年到2020年,全国干花椒产量逐年增长,在2020年达到50.5万吨,同比增长5%。

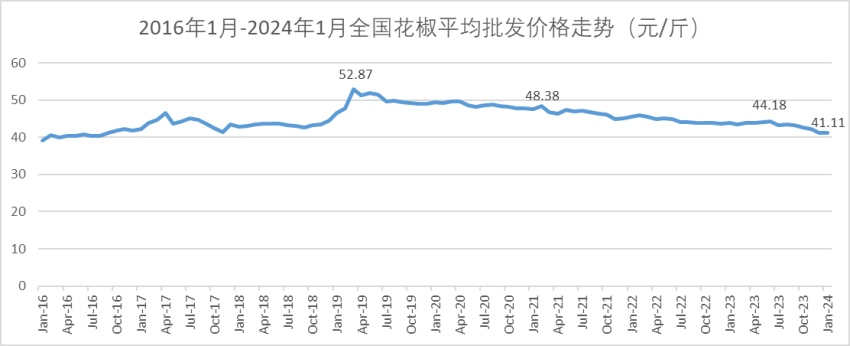

花椒作为农产品,价格波动遵循大部分农产品的规律:价格走高时农民积极性高,大量种植,产量剧增,导致价格下降,椒农种植意愿下降,产量减少,价格再次走高,如此周期性反复。自2015年以来,全国花椒价格在波动中上涨,走出了三年的上涨周期,尤其在2018年,由于受到霜冻的影响,甘肃、陕西等地花椒产量减少,花椒价格剧烈攀升,创造了历史上最新的记录,平均批发价格超过50元/斤,品质较好的花椒价格甚至超过90元/斤。进入2019年,随着农民种植花椒的热情不减,种植培养面积持续扩大,以及上一年囤货流入市场、天气向好等因素的综合影响,花椒价格逐步回落。价格整体下行趋势延续至2023年,但不同品种的花椒价格趋势差异较大,各有不同。

藤椒,中文学名竹叶花椒(拉丁学名:Zanthoxylum armatum DC.),属于芸香科花椒属(Rutaceae zanthoxylum)植物,其果实有着非常明显清香味、麻刺感和辛辣味,为民间习用中药和食用调味品。

藤椒以“竹叶椒”之称在历代本草中均有记载,历史悠长,始载于《本草图经》,具有散寒,止痛,祛蛔等功效。现代研究表明藤椒中的挥发油、酰胺、生物碱、黄酮、香豆素和木质素类等主要的活性成分,其中香味物质(挥发油类)具有抑菌、杀虫、镇痛、平喘、抗炎、抗肿瘤、抗动脉粥样硬化、抑制平滑肌收缩、保护结肠功能、促进透皮吸收等作用。而麻味物质(以羟基-α-山椒素、羟基-β-山椒素等为代表)则具有麻醉、镇痛、驱虫、调节糖脂代谢紊乱、调节胃肠活动,保护胃肠道、促进结肠动力,改善肠道微血管循环障碍等作用。

从味型上看,藤椒的香味比红花椒更清香,麻味较红花椒更柔和清新,不刺激,与其他青花椒(狭义)相比,也没有普通青花椒的苦涩味。相较于红花椒仅提供麻味的功能,藤椒的味型更丰富和立体,因此藤椒味型更适宜于川渝以外对麻度耐受程度更低的人群,而其清香麻的独特味型慢慢的变成为一种单独的味系,通过藤椒鱼、藤椒鸡、藤椒火锅底料、藤椒汉堡、藤椒方便面等爆款菜品在全国快速蔓延,在菜品渗透率上迅速超越红花椒,形成“万物皆可藤椒味”的趋势。

近年来,随着藤椒味型从川渝走向全国,消费端对藤椒相关这类的产品的需求不断加大,也带动上游藤椒种植培养面积的逐步扩大。以眉山市洪雅县为例,2019年以来,洪雅县逐年增加藤椒种植培养面积扩大产量,建设标准化藤椒良种繁育园、全力发展绿色有机种植,积极引导新型经营主体流转土地种植藤椒,建成标准化育苗基地100亩、标准化温室育苗棚25亩、露天育苗75亩,实现全县良种自繁。洪雅县藤椒现代农业园区涉及全县3个镇,7个村,26个组,幅员面积15平方公里。截至2022年,已建成现代高标准藤椒核心基地5000亩,藤椒种植1.2万亩,年产鲜椒5000吨,鲜椒产值8000万元。

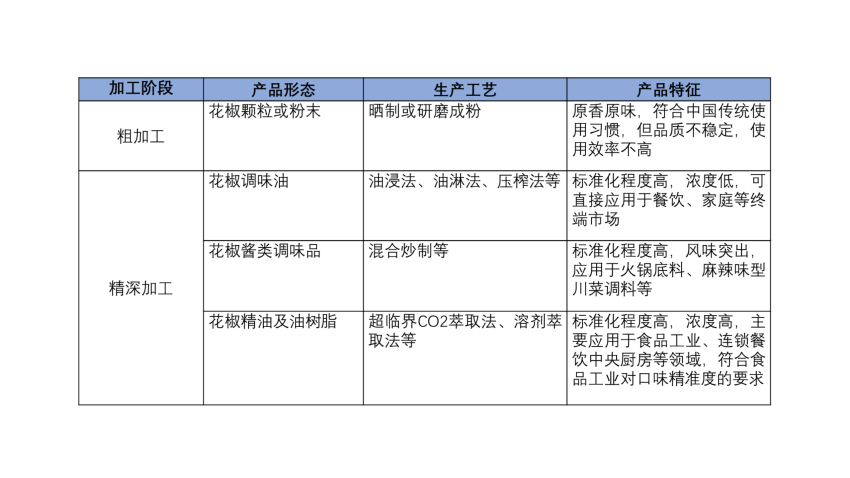

目前市面上的花椒产品按照生产的基本工艺大概能分为粗加工产品和精深加工产品两大类:

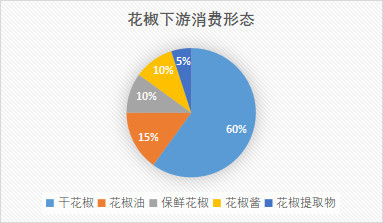

从市场搜集的数据分析来看,国内花椒的终端成品仍然以粗加工的干花椒为主,占比达到60%。深加工的花椒油占比约15%,精深加工的花椒提取物占比更低,仅5%左右。从发展的新趋势上看,深加工的花椒油、花椒精油等产品标准化程度更高,溶解性更好,在实践运用中更便捷和可控,因此在食品制造业和餐饮连锁化的趋势下应用场景会慢慢的广泛,市场份额有望持续增长。以日本的胡椒产品为例,其胡椒加工率达到80%,可能是中国花椒产品发展趋势的参考。

花椒油在近些年成为花椒调味品中增速最快的产品。相对于花椒颗粒和原粉等粗加工产品,作为花椒深加工产品的花椒油具备标准化程度高、溶解性好、有效成分利用率高等优点。具体到细分市场,花椒油主要有红花椒油、青花椒油、藤椒油等味型。其中花椒油头部品牌有五丰黎红、金龙鱼等,藤椒油头部品牌有幺麻子、万佛等。

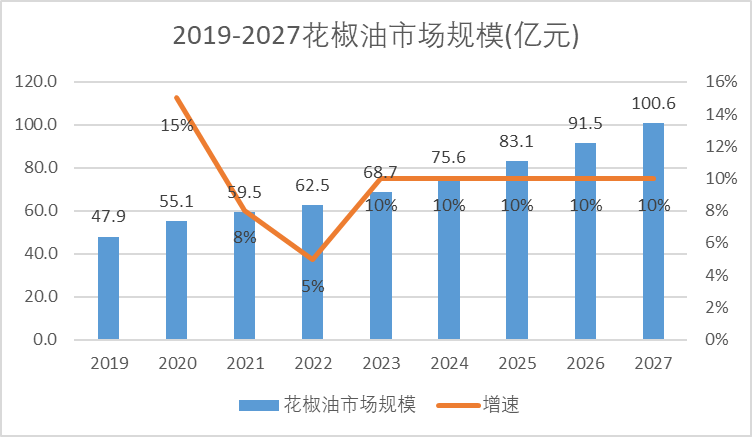

据测算,中国花椒油市场2019年的出厂口径销售规模在47.9亿元人民币左右,2022年达到62.3亿元,预计2023-2027年花椒油市场规模保持约10%左右增速,2027年市场规模将达到100亿元人民币以上。

从市场竞争格局来看,目前花椒油企业体量都偏小,目前处于行业头部的幺麻子食品,从招股说明书公开的数据看,2022年的销售额在接近5亿元的水平,在整个花椒油大品类中市场占有率并不算高。未来随着品类市场规模的扩大以及头部企业的市场占有率逐步提升,有望诞生10亿营收以上规模以上的企业。

根据思宾格Biospringer观察发现:随着消费者健康需求与日俱增,“辣”口味虽然稳居国人偏爱味型的C位,但人们对辣味的细分诉求愈发多元,酸辣、香辣、藤椒、甜辣等辣味的细分味不断出现。据美团外卖数据显示,藤椒菜品的销量增幅排名仅次于绝对销量第一的传统麻辣口味,也表明了消费者对于“麻”的新老味型均高度认可。另外从供需两端来看,目前我国藤椒味型的推广处于增长初级阶段,预计未来会有更大规模的流行。早在2017年,快餐头部品牌肯德基试水推出了川香风味的藤椒鸡腿堡,一经上市便圈粉无数,此后,肯德基对藤椒无比偏爱,无论是鸡排、鸡腿、鸡块饭、鸡肉卷,能做藤椒口味的都使出浑身解数;必胜客随之也推出了一款跨界中西的新品——惹火藤椒烤鸡披萨。方便面巨头康师傅率先推出藤椒牛肉面;几乎同时,统一也上新了「藤娇」藤椒牛肉面。之后,速冻水饺界的顶流湾仔码头也顺势推出了藤椒川辣味猪肉水饺。

在餐饮火锅领域,捞王火锅新近推出的一款藤椒酸菜无骨鸡锅底,利用“藤椒+酸菜”做锅底的全新形式,使得汤底酸爽刺激开胃,适合偏爱重口味的火锅爱好者;蜀大侠火锅推出了一款可以直接涮火锅的藤椒牛排菜品,也收获了食客的无数好评。

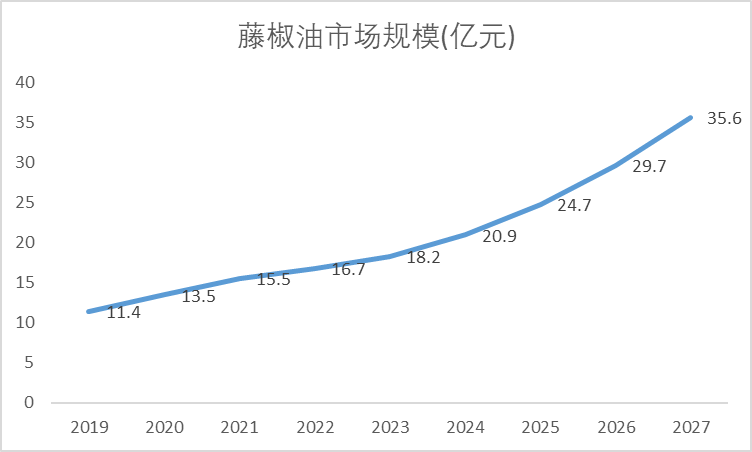

2019年中国藤椒油市场规模约为11.4亿元人民币,2020年及2021年均保持15%以上增速,2022年受终端需求波动影响,增速下降至10%以内。2022年藤椒油市场规模达到16.7亿元左右。预计从2023年开始,藤椒油市场保持略高于花椒油市场整体增速,到2027年达到接近35亿元人民币水平。

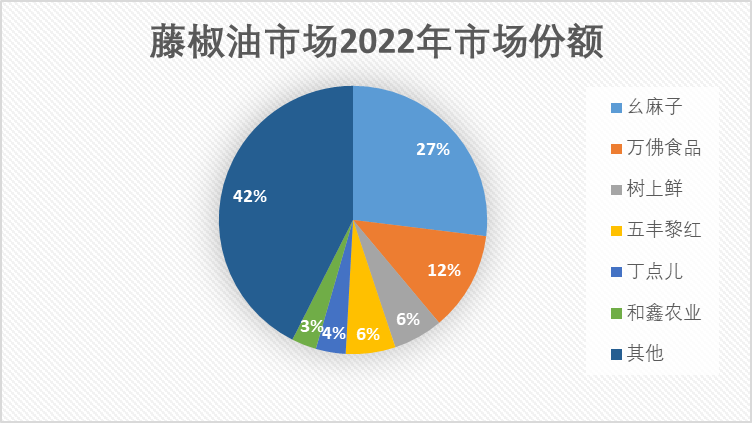

从市场格局来看,幺麻子食品目前是藤椒油市场的龙头企业,根据其招股说明书披露的2022年销售额4.5亿元计算,其2022年市场份额为27%。

目前花椒油市场头部企业是幺麻子和五丰黎红,收入规模均在5亿元人民币左右。其中幺麻子以藤椒油产品为其核心产品,五丰黎红则以红花椒油作为主打产品。两家企业都是各自细分领域的头部企业。

幺麻子食品股份有限公司于2008年03月20日成立。自成立以来一直专注于藤椒风味调味料的研发、生产和销售,以优质的产品和服务引领行业。幺麻子秉持“给世界添一份椒香”的企业使命,坚持以绿色“智”造为引领,以食品安全为己任,以创新研发为驱动,以应用转化为导向,以打造“中国藤椒品类引领品牌”为核心目标,积极推动藤椒产业快速发展。公司具备年产藤椒油2.2万吨,复合调味料2885吨的生产能力。主要产品包括藤椒油、花椒油、木姜子油、藤椒类复合调味料等。

公司2022年收入约4.5亿元人民币,主要为藤椒油产品收入。(数据来源:招股说明书)

四川五丰黎红食品有限公司是华润五丰旗下调味食品企业(前身为汉源花椒油厂建于1979年,华润五丰持股55%),集“产加销研”调味料、调味油、调和油于一体。公司拥有国家专利21项、 著作权8项及五丰黎红、黎红、先安香品牌;建有绿色食品花椒种植基地6万亩;通过了质量、食品安全、环境、职业健康安全、HACCP管理体系认证,实现全产业链绿色食品质量可追溯控制。是国家农(林)业产业化龙头企业、省卓越绩效模式先进企业、省服务业企业50强;主营产品获国家地理标志保护、绿色食品认证、中国森林食品示范品牌、出口食品生产企业卫生备案、FDA 注册和美国商标注册、黎红商标历届蝉联省著名商标、省名牌产品、中国川菜十佳调味品等殊荣。

公司收入约4.5亿元人民币。主要生产花椒油,藤椒油。(数据来源:调研访谈)

重庆市树上鲜食品(集团)有限公司创于1982年,集团总部位于驰名的三峡库区的腹心之地。中国西部之都重庆市万州区。集团逐步成长为集花椒种植、研发、生产销售一体的国内大型花椒油骨干企业。并致力于火锅底料、鱼调料、面条调料、粉末调料等复合调料的创新改变及生产。集团旗下拥有四川大凉山盐源县、罗江区、重庆市万州区三个产品生产基地,大凉山、罗江区、万州区三个基地种植花椒30余万亩。集团共占地200余亩,厂房8万多平方米,具有年产花椒油1.2万吨、复合调料1.5万吨、川味豆豉2万吨,树上鲜集团始终追求花椒油工艺技术的极致创新,1993年花椒油冷榨生产工艺。2006年成功研发花椒油保鲜分离生产工艺,荣膺重庆市科技成果,国内拥有和使用,彻底颠覆了油炸法、油融法等传统工艺,系花椒业具有里程碑的重要技术革新,居于全国地位。树上鲜集团拥有30余项知识产权,获准台湾、香港、澳门、缅甸等地区和国家商标注册,数量居同行业。

峨眉山万佛绿色食品有限公司创建于2005年,坐落在世界自然与文化遗产——中国·峨眉山,是一家集藤椒种植、研发、生产、营销于一体的现代化调味品企业。公司依托峨眉山不可复制的天然原生态资源优势,深度研究,发展藤椒产业,致力于成为中国藤椒产业引擎,引领中国藤椒产业健康有序发展。多年来,公司坚持“原产地建厂、原产地生产”的原则,以严苛的工艺技术标准,还原天然藤椒最本真的味道,以“天然味道”为品牌核心价值,长期与国际、国内一流高校和专业技术机构战略合作,独创“万弗黄金8小时藤椒鲜萃法”、“万弗香麻指数”等领先行业的专利技术和工艺体系,以“鲜萃藤椒油”、“藤椒酱”、“藤椒汁”等系列产品作为核心产品。

公司主要从事川味特色调味料的研发、生产和销售,以“丰富生活点点滋味”为理念,打造了以川味复合调味料、川味特色花椒油为主导的产品体系。公司拥有雄厚的技术水平、先进的生产工艺和完善的食品安全控制体系,致力于推动川菜调味标准化、川菜菜品工业化的发展,为餐饮客户提供安全、便捷的调味标准化产品。

公司始终坚持“以技术促发展,以创新赢未来”的经营方针,不断加强自身“新产品、新技术、新工艺”的自主研发能力,提升风味,创造特色。公司研发水平领先,自主研制并推出了干锅酱、麻辣鸡鲜、酸辣粉酱、椒麻鸡汁、青花椒汁、藿香汁等川味复合调味料。公司优质鲜花椒油生产关键技术被四川省科技厅认定为“国内领先”,并荣获四川省食品科学技术学会颁发的“科技进步奖”。

整体收入规模4亿元左右,其中花椒油/藤椒油收入1亿元左右。(数据来源:调研访谈)

洪雅县和鑫农业科技发展有限公司是依托洪雅县藤椒协会、洪雅县和鑫藤椒专业合作社成立的集藤椒品种选育、栽培推广、科学管理、仓储保鲜、精深加工、市场销售为一体的农业产业化专业公司。公司位于中国藤椒之乡——洪雅县工业园区生态食品产业加工区,注册资金1120万元,占地面积10亩,建设4000平米生产加工厂房和可存储3000立方米农产品的冷链物流仓库。主要产品为藤椒干货,保鲜藤椒,藤椒油,野生笋干等系列产品。 公司于2013年创建品牌“麻香嘴”,并取得国家“洪雅藤椒”地理标志证明商标使用权。在发展过程中,公司不仅通过ISO9001质量管理体系和ISO22000食品安全管理体系认证等国家认证,还不断坚持自主创新,其中拥有自主发明专利2项,外观专利9项。

公司收入约5000万元人民币,主要生产藤椒类产品。(数据来源:调研访谈)

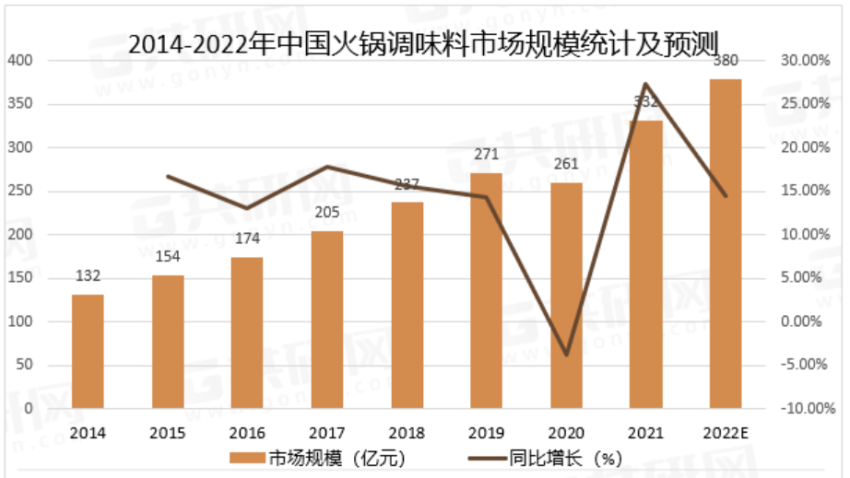

花椒复合调味品主要应用在川式火锅底料和川菜复合调味料两大品类中。根据共严王数据,2014-2020年火锅底料市场规模从132亿元增长至261亿元人民币,预计至2025年将增长到476亿元人民币。(2)川菜调料:根据Frost &Sullivan,火锅餐饮:川菜餐饮市场规模为13.7%:12.4%,假设两者复合调味料占餐饮市场规模比例相同,则2020年川菜调料市场规模为237亿元人民币,预计未来5年保持与火锅底料相似的增速成长。

花椒提取物属于植物提取行业中的细分行业。从全球市场规模来看,植物提取物有益健康的概念普及推动了行业发展,此外,由于植物提取物市场中 R&D 活动的增长以及方便食品的普及,食品和饮料行业中对植物提取物的需求也不断增长。全球植物提取物市场估计在 2019 年价值 237 亿美元,预计到 2025 年将达到 594 亿美元,6 年 CAGR 为16.55%。与此同时,近年来国内植物提取物行业快速发展,市场规模从 2017 年 275 亿元增至 2021 年 407 亿元,4 年 CAGR 为 10.30%,预计 2025 年市场规模将达到 594 亿元,4 年CAGR 为 10.53%。

花椒提取工艺包括溶剂法、超临界CO2萃取法、亚临界提取法等,其中超临界CO2萃取法因其纯天然无化学残留、萃取率高、呈味能力强等特征,逐渐成为中高端花椒精油和油树脂产品的主流工艺。据测算,传统的熬煮方式对花椒麻度的提取率普遍不到50%,而超临界CO2萃取工艺对花椒的麻度的提取率可以达到90%以上。

近年来,随着人们生活水平的提高,对花椒调味品需求在不断增加。花椒提取物可以广泛应用在调味品工业加工和餐饮领域。有报告预计,到2025年,全国花椒的需求量将达到94万吨左右,相比2020年增长27%。在需求量增长的同时,对花椒调味品的品质要求也在逐步提高。花椒深加工,在丰富调味品品类,提升产品品质的同时,也提升了花椒产品的附加值,带动了地方经济的发展。

晨光生物科技集团股份有限公司是一家专注于植物有效成分萃取、分离、纯化及应用的高科技企业。公司主要研制和生产六大系列上百种产品。产品广泛应用于食品、化妆品、烘焙、饮料、保健品及饲料行业。主要市场为欧洲、美洲、澳洲及中、俄、日、韩等亚洲、非洲部分国家和地区。

公司年报披露,晨光生物在贵阳建成大型花椒精油生产线,可以进一步发挥产能优势,把控好市场供需关系,做好“购产销”整体规划。同时,公司胡椒提取物、生姜提取物、孜然提取物、姜黄提取物等产品也在不断提升工艺技术,持续提升产品品质和得率,不断加大销售推广力度。

仲景食品生产总部位于中国香菇之乡——河南省南阳市西峡县,营销中心位于郑州市郑东新区,现有员工1000余人;是高新技术企业、国家绿色工厂、农业产业化国家重点龙头企业、中国航天事业合作伙伴。仲景食品是国内香辛调味配料的领先供应商,拥有分子蒸馏、风味指标数据化、风味定量调配等多项核心技术,主要服务于联合利华、康师傅等国际国内知名食品企业。

郑州雪麦龙食品有限公司以其优质的原料,精益求精的生产工艺,业内领先的研发水平,成为花椒及其他香辛料提取物的头部企业之一。公司研发中心被认定为“郑州市天然香料提取工程技术中心”,“雪麦龙”品牌被认定为河南省著名商标。

香辛料行业是一个庞大的行业,对全球的市场销售影响巨大。一直以来,香料行业不断发展壮大,年市场销售额逐渐增长,消费行为异常活跃。2020年全球香辛料市场销售额达到78.9亿美元,同比增长了4.7%。2023年全球香辛料市场将以保持快速增长的趋势呈现出更加健康的发展,预计全球香辛料市场的销售额将在2023年达到120.3亿美元,同比增长约7.7%。

在全球香辛料行业的发展背景当中,其最大的驱动力是全球人口的持续增长,以及全球经济复苏,消费持续走强。美国香辛料市场是最大的香辛料市场,销售额占全球市场总额的18%至20%,年销售额达到14.8亿美元。德国市场以及整个欧洲地区市场也是全球热门市场,拥有发达的连锁商店,2023年欧洲市场销售额将达到34.3亿美元。

从全球市场角度来看,目前全球香辛料行业的发展的新趋势较好,但仍然存在着一些不利因素。首先是原料价格上涨,原材料和包装材料的价格都在持续上涨,同时价格并不稳定,造成食品行业的投资风险加大,这影响到了全球的香辛料行业。其次,国内市场占有率较大的传统加工方式导致的高成本、低产品质量、高环境污染等问题,也是香辛料行业发展的负面因素。

站在全球产业链的角度看,目前国内众多香料企业还只能扮演国际巨头的原料供应商角色,在配方研发、技术储备、资金实力等方面都还远远落后于跨国巨头。未来庞大的中国市场能否走出有中国特色的香料企业,特别是在花椒这个中国本土香料的大单品上,能否出现具备较强研发实力的中国企业,值得我们期待。

注:此文属于央广网登载的餐饮行业信息,文章内容不代表本网观点,仅供参考。

据测算,中国花椒油市场2019年的出厂口径销售规模在47.9亿元人民币左右,2022年达到62.3亿元,预计2023-2027年花椒油市场规模保持约10%左右增速,2027年市场规模将达到100亿元人民币以上。